Différence entre les gains en capital à court et à long terme | Gains en capital à court et à long terme

Différence clé - Gains en capital à court terme et à long terme

Les gains en capital sont des augmentations de la valeur des immobilisations au-delà du prix d'achat. Cette augmentation de valeur est basée sur la demande et l'offre de l'actif. S'il existe un marché bien établi pour l'actif, il existe un prix de marché facilement disponible qui est soumis à des fluctuations. La principale différence entre les gains en capital à court et à long terme est que les gains en capital à court terme sont obtenus par la vente ou l'échange d'immobilisations détenues pendant un an ou moins , alors que long > les gains en capital sont les gains résultant de la vente ou de l'échange d'une immobilisation détenue depuis plus d'un an.

TABLE DES MATIÈRES1. Vue d'ensemble et différence clé

2. Qu'est-ce que les gains en capital à court terme

3. Qu'est-ce que les gains en capital à long terme

4. Comparaison côte à côte - Gains en capital à court terme et à long terme

5. Résumé

Qu'est-ce que les gains en capital à court terme?

Un gain en capital à court terme est un gain réalisé par la vente ou l'échange d'une immobilisation détenue depuis une période d'un an ou moins.

Ex: Un investisseur souscrit 200 actions de la société SDF le 01. 25. 2016 pour un prix de 15 $ par action. Il vend les actions le 11. 20. 2016 lorsque le prix par action a augmenté à 19 $. Ainsi, le gain en capital sera Gain en capital = (200 * 19 $) - (200 * 15 $) = 800 $

Gain en capital = 800 $ / 3 000 $ * 100 = 26 6% L'une des implications les plus importantes à considérer en ce qui concerne les plus-values est le taux d'imposition. Les gains à court terme sont imposés au taux d'imposition marginal du contribuable (montant de la taxe payable sur une unité de revenu supplémentaire lorsque le montant de la taxe augmente à mesure que le revenu augmente). Ce type de taxe est appelé «impôt sur les plus-values».

Les immobilisations peuvent aussi subir des pertes à court terme. Dans ce cas, une perte peut être compensée par un gain à court terme et le résultat net sera en vigueur pour le paiement de l'impôt. Une perte en capital imposable est limitée à 3 000 $ pour les contribuables célibataires et à 1 500 $ pour les contribuables mariés.

Qu'est-ce que les gains en capital à long terme?Les plus-values à long terme sont réalisées par la vente ou l'échange d'une immobilisation détenue depuis plus d'un an. En continuant à partir du même exemple,

Ex: Supposons que l'investisseur ci-dessus détient les actions pendant 7 ans.Au cours de la période de 10 ans, la valeur des actions a fluctué à la hausse et à la baisse et dans l'ensemble, la valeur a augmenté à 27 $ par action. Ainsi, le gain en capital sera

Gain en capital = (200 * 27 $) - (200 * 15 $) = 2 400 $

Gain en capital = 2 400 $ / 3 000 $ * 100 = 80%

Les plus-values à long terme sont imposées à un taux favorable par rapport au revenu ordinaire et aux plus-values à court terme. Les plus-values à long terme sont également imposées au taux marginal d'imposition. Le pourcentage d'impôt à payer selon le taux d'imposition marginal est indiqué dans le tableau ci-dessous.

- diff Article Moyen avant Tableau ->

Taux d'imposition marginal

Taux d'imposition des plus-values à long terme| 10% | 0% |

| 15% | 0% |

| 25% | 15% |

| 28% | 15% |

| 33% | 15% |

| 35% | 15% |

| 39. 6% | 20% |

| Comme pour les plus-values à court terme, les plus-values à long terme peuvent également être utilisées pour compenser les moins-values à long terme. De plus, les investisseurs peuvent également réclamer des pertes en capital à court terme contre des gains en capital à long terme. | Ex: Un investisseur a un gain en capital à long terme de 50 000 $ et une perte en capital à court terme de 3 000 $. Il ne doit donc déclarer que la différence de 47 000 $ aux fins de l'impôt. |

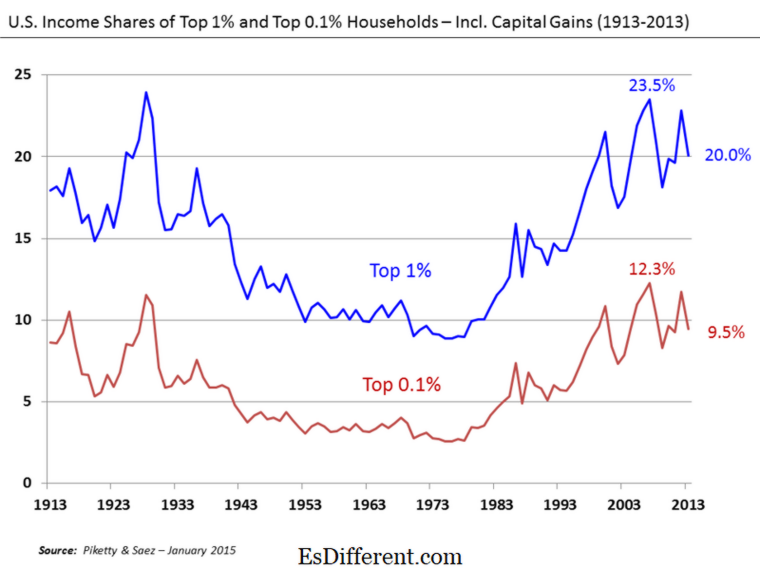

Figure 1: Les gains en capital sont sujets à des fluctuations

Quelle est la différence entre les gains en capital à court terme et à long terme?

Gains en capital à court et à long terme

Les gains en capital à court terme sont obtenus par la vente ou l'échange d'immobilisations détenues pour une période d'un an ou moins.

Les plus-values à long terme sont les gains résultant de la vente ou de l'échange d'immobilisations détenues depuis plus d'un an. |

|

| Taux d'imposition | Les taux d'imposition des plus-values à court terme sont supérieurs aux plus-values à long terme. |

| Les plus-values à long terme sont imposées à un taux inférieur par rapport aux plus-values à court terme. | |

| Nature de l'actif | Les plus-values à court terme sont généralement obtenues par vente ou échange d'actions. |

| Les plus-values à long terme sont généralement obtenues par la vente ou l'échange d'actifs à long terme tels que l'immobilier. | |

| Sommaire - Gains en capital à court terme et à long terme | La différence entre les gains en capital à court et à long terme dépend principalement de la période de temps avant la vente ou l'échange. À part la différence avec le laps de temps, leur structure et leur nature sont très similaires les uns aux autres. Les deux sont imposés au taux d'imposition marginal et les pertes en capital peuvent être réclamées contre les gains en capital. Plus les actifs sont détenus, plus le risque de fluctuations de valeur est élevé. C'est la raison pour laquelle les plus-values à long terme sont imposées à un taux inférieur par rapport aux plus-values à court terme. |

Références

1. "Gain à court terme. "Investopedia. N. p., 22 mai 2008. Web. 29 mars 2017.

2. "Gain ou perte en capital à long terme. "Investopedia. N. p., 29 juillet 2015. Web. 29 mars 2017.

3. Frankel, Matthew. "Les taux d'imposition des gains en capital à long terme en 2017." The Motley Fool. The Motley Fool, 01 janv. 1970. Web. 29 mars 2017.

Courtoisie d'image:

1. "U. S. Part des revenus de Top 1% et 0. 1% 1913-2013 "Par Farcaster sur Wikipedia anglais (CC BY-SA 3.0) via Commons Wikimedia