Differnece entre Causes & Cure du cycle du commerce - Keynesian & Hayekian Views Différence entre

Introduction

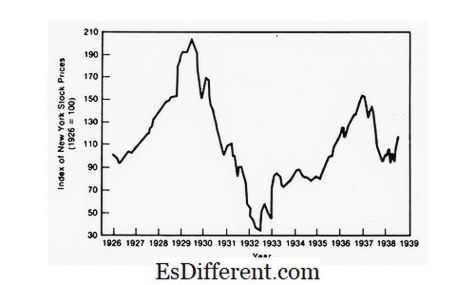

Le débat entre John Maynard Keynes d'Angleterre et Friedrich Hayek d'Autriche, le protagoniste pro-laisez-faire, en ce qui concerne les causes et les remèdes des cycles commerciaux reste l'un des arguments farouchement défendus par leurs partisans respectifs pour le dernier. huit décennies, et continue d'être reconnu comme la discussion macro-économique du siècle. Le débat a pris naissance dans le contexte de la grande dépression des années 1930, qui a incité les deux économistes à découvrir les raisons du cycle économique, et à structurer leurs mesures propagées qui arrêteraient vraisemblablement les fluctuations de l'économie, stopperaient le balancement et mettre l'économie en marche.

Cet article est une tentative d'étude comparative des perceptions de Keynes et Hayek quant aux causes des fluctuations cycliques, en particulier pourquoi l'économie s'effondre, et comment le ralentissement de la construction du chômage, les faibles niveaux d'investissement et de production et les revenus peuvent être fixes et l'économie pourrait être mise sur la voie du développement par des mesures fiscales ou des mesures monétaires de la part du gouvernement.

Théorie de Keynes

Causes

Avant même son chef-d'œuvre «Théorie générale du revenu, de l'emploi et de la monnaie» en 1936, Lord Keynes exprime son point de vue sur les causes et les remèdes de cycle économique dans son livre moins connu "Treatise on Money" en 1930. Néanmoins, la théorie générale de Keynes, en plus d'expliquer ce qui détermine à tout moment le niveau de revenu, de production et d'emploi, explication du cycle économique, puisque les cycles économiques ne sont que des fluctuations rythmiques des niveaux globaux de revenu, de production et d'emploi .

Cependant, il est intéressant de noter que la théorie générale de Keynes n'est pas une théorie du cycle économique. Plutôt, c'est plus et en même temps moins qu'une théorie du cycle économique. C'est plus qu'une théorie du cycle économique, car elle donne une explication générale du niveau d'équilibre tout à fait indépendant de la nature changeante des changements dans l'emploi, et c'est moins qu'une théorie complète du cycle économique, car elle ne donne pas de compte détaillé pour le Il ne s'agit pas non plus d'examiner de près les données empiriques sur les fluctuations de l'activité, ce que l'on pourrait attendre d'une théorie complète du cycle économique.

Selon Keynes, , la principale raison des cycles commerciaux ou des fluctuations de l'activité est la fluctuation du taux d'investissement, elle-même due aux fluctuations de l'efficacité marginale du capital .Taux d'intérêt, un autre déterminant de l'investissement n'est pas très sensible aux fluctuations et reste plus ou moins stable. Il ne joue aucun rôle significatif dans les fluctuations cycliques des affaires. Mais il convient de noter que parfois il renforce et même complète le facteur primaire i. e. efficacité marginale du capital (MEC). Le terme a été inventé par Keynes pour signifier le taux de profit attendu de nouveaux investissements. Ainsi, Keynes dit que c'est le changement dans les attentes concernant le taux de profit des nouveaux investissements qui donne lieu à des fluctuations dans les activités économiques.

Les fluctuations de la MEC ou du taux de profit attendu sont dues à deux facteurs, à savoir (i) les variations du rendement potentiel des biens d'équipement et (ii) les variations du coût de l'offre de biens d'équipement. La fluctuation du coût de l'offre de biens d'équipement agit comme secondaire et complémentaire à l'évolution du rendement potentiel des nouveaux biens d'équipement (investissement). C'est le rendement prospectif des biens d'équipement qui rend le MEC instable, et même soumis à des fluctuations violentes . À mesure que le boom prend fin et que la baisse économique commence, les rendements prospectifs et la MEC diminuent en raison de l'abondance croissante des biens d'équipement. C'est un fait objectif qui donne lieu à une vague d'attentes pessimistes, ce qui est un fait psychologique . Ce pessimisme pousse encore plus loin le rendement prospectif et en retour MEC. Ainsi, le mouvement à la baisse de la courbe d'activité économique s'explique par la baisse de MEC. À la suite de la chute de MEC investissements diminue également, ce qui à son tour réduit le niveau de revenu. L'effet multiplicateur s'installe. Une baisse donnée de l'investissement se traduit par une baisse plus que proportionnelle du niveau de revenu . À mesure que le revenu diminue rapidement, il réduit également le niveau d'emploi.

La phase ascendante i. e. la récession vers la reprise du cycle commercial pourrait bien être comprise par la même logique avec application inverse. Le retournement du cycle est déclenché par la relance de MEC. La partie du cycle entre le point de virage supérieur et le virage inférieur est conditionnée par deux facteurs, à savoir:

a) Temps nécessaire à l'épuisement complet du stock de capital excédentaire.

b) Temps nécessaire pour absorber le stock excédentaire de produits finis restants depuis le moment du boom.

Pour les deux raisons ci-dessus, il y aurait pénurie ressentie de biens d'équipement. Cela augmenterait MEC et le rendement potentiel . Une atmosphère d'optimisme généralisée se mettrait en place, ce qui inciterait les hommes d'affaires à investir davantage. L'effet multiplicateur fonctionnerait dans le sens positif, i. e. étant donné l'augmentation de l'investissement donnerait une augmentation plus que proportionnelle du revenu. Cela mettra le moteur économique sur la tendance haussière, et le boom finirait par s'installer.

Remède

Keynes est d'avis que la baisse du cycle des échanges se produit lorsque l'investissement réel tombe en dessous de l'épargne. Pendant la période de baisse de l'investissement privé, le gouvernement devrait ajuster la mise de fonds de l'État et des organismes publics pour faire face à la chute de l'investissement privé.Ainsi, le déséquilibre en matière d'épargne et d'investissement serait effacé et l'économie resterait stable. Pendant la dépression, le déficit de l'investissement doit être comblé par l'augmentation des investissements de l'État et du secteur public, et lorsque la reprise s'installe et que l'investissement privé augmente, le gouvernement devrait judicieusement réduire les dépenses. Du côté des recettes, pendant la dépression, le gouvernement doit réduire les taux et les taxes, et l'inverse doit être fait pendant la reprise. En d'autres termes, le gouvernement devrait préparer un budget déficitaire pendant la dépression et l'excédent budgétaire pendant le rétablissement.

Ainsi, selon Keynes, la politique budgétaire, également appelée gestion contra-cyclique des finances publiques, peut être mise en œuvre à la fois par la méthode des dépenses et par la méthode du revenu. Parmi les deux, la méthode des dépenses est plus efficace, car la méthode du revenu laisse toute la place aux investisseurs privés, qui peuvent ne pas être capables d'orienter les investissements dans les canaux les plus désirés. Cependant la combinaison des deux pourrait donner le meilleur résultat.

La théorie de Hayek

Causes

Friedrich A. Hayek, nouveau membre de KLSE et membre de KLSE, estime que le boom est le résultat d'investissements excessifs et considère la dépression comme le correctif nécessaire aux déséquilibres. L'investissement pendant le boom devient excessif, ce qui se traduit par une expansion plus rapide des biens d'équipement par rapport aux biens de consommation pendant la phase ascendante du cycle commercial. Pendant la dépression, alors que l'investissement diminue, les industries de biens d'équipement souffrent plus que les industries de biens de consommation. Bien que Hayek ne considère pas le cycle commercial comme un phénomène purement monétaire, il attribue la disparité entre le taux de croissance des industries de biens d'équipement et celui des industries de biens de consommation à l'élasticité du système bancaire. La théorie monétaire du surinvestissement de Hayek repose sur la distinction établie par Wicksell entre le taux d'intérêt naturel et le taux d'intérêt du marché. Le taux d'intérêt naturel est le taux auquel la demande de fonds d'épargne est égal à l'épargne volontaire, tandis que le taux d'intérêt du marché est le taux qui prévaut sur le marché et déterminé par l'égalité de la demande et de l'offre. Hayek dit que tant que le taux d'intérêt naturel est égal au taux d'intérêt du marché, l'économie reste en équilibre. Lorsque le taux d'intérêt du marché tombe en dessous du taux naturel, l'économie est témoin de la prospérité. L'augmentation des opportunités d'investissement est alimentée par un taux d'intérêt plus bas et les producteurs encouragent l'adoption de méthodes de production de plus en plus rondes. En conséquence, le plein emploi étant de plus en plus déplacé des industries de biens de consommation à dieux capital industries par le biais de l'épargne forcée . L'épargne forcée résulte de la réduction de la consommation de biens de consommation due à la baisse de la production et à l'augmentation des prix qui en résulte. Cette épargne forcée est canalisée dans la production de biens d'équipement. La concurrence entre les facteurs de production augmente leur prix. Ainsi, le surinvestissement monétaire sur les facteurs de production a lieu et l'économie connaît une prospérité globale et un boom .Mais boom n'existe pas pour lang. L'augmentation du coût des facteurs réduit les bénéfices des industries de biens d'équipement et les producteurs se découragent d'investir davantage. En conséquence, le taux d'intérêt naturel baisse, et les banques appliquent une pause sur le décaissement du prêt. L'augmentation du coût des facteurs de production réduit les bénéfices, et la demande pour les fonds sédentaires des producteurs diminue et, par conséquent, le taux d'intérêt du marché augmente.

Cela marque le tournant vers le bas du cycle, où la production et l'emploi chutent et finissent par s'effondrer.

Remède

Hayek, qui est un pro-laissez-faire fort, pense que, lorsque les banques font face à une dépression, l'argent inutilisé s'accumule dans les banques. Le taux d'intérêt du marché baisse et les producteurs sont encouragés à investir. Une atmosphère d'optimisme se met de nouveau en place dans l'économie et l'économie commence à connaître une reprise et la montée en flèche des débuts de cycle qui culmine à un boom.

Résumé

(i) Keynes préconisait une mesure fiscale pour lutter contre le cycle économique, alors que Hayek était en faveur d'une mesure monétaire.

(ii) Jusqu'aux années 1970, la recommandation de Keynes du rôle positif du gouvernement en tant qu'acteur économique, en particulier pendant la crise économique, dominait la fraternité économique mondiale. Depuis 1970, la forte idéologie du laissez-faire de Hayek a commencé à être reconnue.

(iii) Bien que Keynes ne soit pas activement en faveur d'une quelconque planification gouvernementale, il pensait que le gouvernement pouvait jouer un rôle positif dans la régulation de l'économie. Hayek croyait en l'économie de marché et que la dynamique de l'offre et de la demande du marché pourrait agir comme remède au cycle économique.