Différence entre TDS et Impôt sur le revenu Différence entre

L'impôt sur le revenu est imposé par l'État à un particulier, à une entreprise ou à une société lorsque le revenu du particulier ou de l'entreprise excède limite exonérée par la loi de l'impôt sur le revenu du pays. L'impôt sur le revenu est le revenu de l'État requis pour couvrir ses dépenses de défense, les programmes de développement, les salaires des employés de l'État et diverses autres dépenses prévues et non planifiées.

L'impôt sur le revenu est calculé sur la base du revenu annuel de l'entreprise individuelle ou commerciale concernée. Cependant, bien que l'impôt sur le revenu soit calculé sur la base du revenu annuel, l'impôt est déduit périodiquement à la source au cours de l'exercice pour lequel l'impôt sur le revenu est payable. En cas de salaire payable à un employé, l'employeur a le devoir de déduire l'impôt sur le revenu du salaire tous les mois. En cas de distribution de prix de loterie et de jeu, un certain pourcentage de ce gain est déduit à la source du montant payable à ce gagnant. Il y a des dizaines d'autres personnes dont le revenu est imposé à la source par la personne qui effectue le paiement à ces personnes.

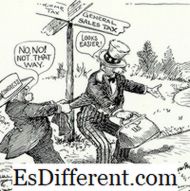

Par conséquent, les termes «impôt sur le revenu» et «impôt déduit à la source» peuvent prêter à confusion pour un profane. Une comparaison est donnée ci-dessous pour éliminer une telle confusion.

1. Alors que l'impôt sur le revenu est calculé sur le revenu annuel et est un montant défini, le TDS est une sorte d'impôt déduit périodiquement en prévision d'un revenu annuel réputé, la somme totale de cette déduction périodique est censée être égale ou presque égale à la réelle impôt sur le résultat calculé à la fin de l'exercice.

2. Alors que l'impôt sur le revenu est l'impôt annuel total d'une personne, le TDS représente une fraction de son passif fiscal annuel total.

3. Une personne peut ne pas avoir à payer d'impôt à la source, mais peut devoir payer de l'impôt sur le revenu à la fin de l'année dans certains cas. Par exemple, si une personne a un revenu provenant d'un salaire ainsi que d'un revenu provenant d'une maison. L'impôt ne peut être déduit de son revenu du salaire s'il est inférieur à la limite imposable. Mais si son revenu total, y compris le revenu de la propriété de la maison, dépasse la limite d'exemption, il devra payer l'impôt sur son revenu imposable annuel en une somme forfaitaire à la fin de l'année.

4. De même, un individu peut ne pas avoir de revenu imposable, mais peut devoir payer TDS. Un cas dans l'exemple est le revenu des dividendes ou le revenu des intérêts bancaires. Ce revenu de dividendes ou d'intérêts est imposé à la source. Mais sur une base annuelle, il peut ne pas avoir de revenu imposable. Il est donc admissible au remboursement de l'impôt sur le revenu après avoir soumis sa déclaration annuelle et réclamé le remboursement de ce montant.

Résumé:

1. L'impôt sur le revenu est une taxe sur le revenu annuel total d'un individu ou d'une entité commerciale à but lucratif.TDS est une fraction de l'impôt total anticipé déduit mensuellement / périodiquement ou occasionnellement du revenu d'un individu qui peut être de nature régulière ou irrégulière.

2. Il se peut que l'on n'ait pas à payer d'impôt à la source, mais que l'on puisse avoir à payer de l'impôt sur le revenu à la fin de l'année.