Différence entre pan, tan et étain Différence entre

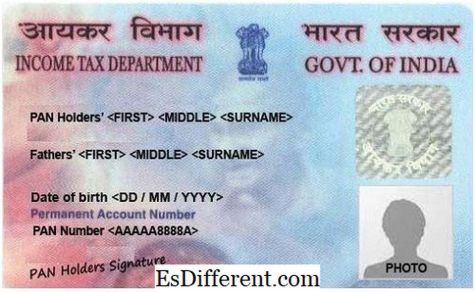

PAN Card India

Les terminologies utilisées dans le domaine de la fiscalité peuvent être assez confuses ou similaires, mais leurs significations peuvent être différentes, et elles peuvent aussi avoir des fonctions différentes. Il est difficile de passer par un processus de dépôt d'impôt et de ne pas voir une terminologie qui est au-delà de votre compréhension. Parmi les termes les plus courants que vous êtes susceptibles de trouver sont PAN, TAN et TIN. Cet article se penche sur la définition des termes et sur les différences qui distinguent les termes.

Définition des termes

PAN est synonyme de numéro de compte permanent. C'est un code unique de 10 chiffres alphanumériques qui est donné à chaque contribuable en Inde. Le PAN est émis par le Département de l'impôt sur le revenu qui est un processus supervisé par le Conseil central des impôts directs et est une exigence pour toute personne qui est impliquée dans le commerce, et dont les transactions dépassent une limite donnée selon le pays. En substance, un PAN est une représentation d'un individu au ministère et est utilisé en ce qui concerne divers documents financiers pour identifier la personne. Une carte PAN ou un numéro est une forme d'identification très essentielle et est généralement une exigence pour les citoyens qui aspirent à démarrer une entreprise ou LLP.

TAN est l'abréviation de Déduction fiscale et numéro de compte de recouvrement. Il s'agit d'un code unique composé de 10 chiffres alphanumériques également émis par le Département de l'impôt sur le revenu (1). Il est délivré à chaque entité ou organisation qui déduit des impôts à la source autrement connu comme impôt déduit à la source (TDS) ou est tenu de percevoir la taxe à la source autrement connu comme l'impôt perçu à la source (TCS). Cette organisation ou entité pourrait être juste une compagnie ou une banque qui déduit l'impôt des salaires de ses employés.

NIF est un code de 11 chiffres numériques, qui est une exigence de tous les fabricants, les commerçants, les concessionnaires, les exportateurs, les vendeurs de commerce électronique et tous les autres commerçants ou revendeurs qui sont attendus payer la taxe sur la valeur ajoutée. Le numéro d'identification du contribuable a été initialement introduit par le Département de l'impôt sur le revenu afin de moderniser les systèmes fiscaux préexistants de surveillance, de comptabilisation, de traitement et de collecte des impôts directs en utilisant les technologies de l'information (2). Il permet à ses activités fiscales dans un État de refléter automatiquement dans un autre état quand il est temps de payer. Aux États-Unis, le TIN est attribué par la Social Security Administration ou par l'Internal Revenue Service (IRS). Il est également appelé numéro de TVA, numéro CST ou numéro de taxe de vente.

Différences

Les termes ont tous une signification différente et chacun est différent de l'autre. Voici quelques aspects dans lesquels ces termes sont différents et une description de la façon dont ces différences se produisent.

Agence qui attribue

Comme PAN, TAN et TIN sont tous des numéros d'identification liés à la fiscalité, ils sont émis par des organismes impliqués dans la collecte, le traitement et la comptabilisation des taxes. Les numéros PAN et TAN sont tous deux émis par le Département de l'impôt sur le revenu. Cependant, l'assignation de PAN est généralement sous la supervision du Conseil Central des Impôts Directs. TIN est généralement attribué par l'Administration de la sécurité sociale ou par l'Internal Revenue Service en Inde. Aux États-Unis, le TIN est attribué par le Département de la fiscalité commerciale des gouvernements de chacun des États.

Structure du code

Les codes ont tous des structures distinctes qui les identifient de façon unique. PAN et TAN sont des codes alphanumériques à dix chiffres. Cependant, leur contenu et leur disposition sont légèrement différents. Commençant par PAN, le nombre est composé de cinq caractères alphabétiques suivis de quatre caractères numériques et ensuite le caractère final est un alphabet. Les trois premières lettres sont un arrangement d'alphabets de AAA à ZZZ. Suit ensuite le quatrième caractère qui est un identifiant du titulaire unique de la carte tel que prédéfini. Chaque lettre a ce qu'elle représente (3). Le cinquième caractère est le premier caractère du nom de la personne dans le cas d'une carte PAN personnelle ou le nom de l'entité dans le cas d'une société / HUF / cabinet / AOP / BOI / autorité locale / personne judiciaire ou gouvernement artificiel. Le dernier caractère est un alphabet qui agit comme le chiffre de contrôle.

Un TAN a presque la même structure qu'un numéro PAN sauf qu'il a cinq caractères numériques avant le chiffre de contrôle. Les trois premiers caractères alphabétiques représentent la ville dans laquelle le numéro a été attribué. TIN, d'autre part, est un code numérique à onze chiffres dont les deux premiers caractères représentent le code d'état affecté à cet état particulier. Les neuf autres caractères peuvent varier d'un état à l'autre.

Objectif

Il y a le but pour lequel ces chiffres sont destinés. PAN agit comme un code universel pour identifier les transactions financières. Il permet de vérifier toutes les transactions qui possèdent une composante potentiellement taxable. TAN, d'autre part, est utilisé pour systématiser la déduction et la perception des taxes à la source (TDS et TCS). Le collecteur ou le déducteur est tenu de citer TAN dans toutes les déclarations TDS et / ou TCS, tout certificat de paiement TDS / TCS et les certificats TDS / TCS (1). Un NIF est utilisé pour identifier tous les revendeurs enregistrés sous TVA. Il suit toutes les activités liées à la taxe sur la valeur ajoutée dans le pays.

Personnes / entités ayant droit

En ce qui concerne les personnes ou les entités qui devraient être en possession de ces numéros, cela dépend principalement de l'objectif du numéro. Par exemple, puisque le numéro de compte permanent (PAN) est utilisé pour suivre toute transaction financière imposable, chaque contribuable dans le pays est tenu de posséder un PAN pour l'identification. Le TAN, d'autre part, une exigence de chaque individu ou entité qui a pour mandat de percevoir ou de déduire l'impôt à la source.Ce sont principalement des employeurs qui déduisent l'impôt des salaires de leurs employés. Le NIF doit être possédé par tous les commerçants et négociants qui sont attendus et qui paient la taxe sur la valeur ajoutée partout au pays.

Législation

Chacun de ces numéros a une loi constitutionnelle qui en rend compte. Le PAN est prévu par l'article 139 A de la loi sur les technologies de l'information de 1961 en Inde. TAN est fourni article 203A de la Loi de l'impôt sur le revenu de 1961 et TIN est comptabilisé par une loi différente variant d'un État à État.

Pénalités

Étant donné que chacun de ces chiffres est constitutionnellement requis par diverses lois et lois, il y a forcément des conséquences ou un prix à payer si les règles établies ne sont pas respectées. Il existe des sanctions différentes dans les différents États en cas de non-respect du TIN (2). Une pénalité de 10 000 roupies est imminente si l'on ne respecte pas les règles de PAN et celles de TAN ainsi que le dépôt trimestriel des déclarations TDS par l'entreprise ou ne pas citer le TAN dans les documents spécifiques.

Formulaires de demande

Pour l'application du PAN, un Indien doit remplir un formulaire connu sous le nom de Formulaire 49A alors qu'un étranger qui souhaite faire une demande d'obtention du NPA doit remplir le formulaire 49AA. Pour postuler à TAN, le demandeur est tenu de remplir le formulaire 49B tandis que, finalement, l'application de TIN nécessite de remplir des formulaires différents en fonction de l'état dans lequel on demande.

Documents requis pour la demande

Pour postuler à PAN, le demandeur doit être en possession d'une carte d'identité valide ou d'une preuve de possession, d'une preuve d'adresse, de photographies s'il s'agit d'un demandeur individuel une preuve de leur âge ou de leur date de naissance (1). Toutefois, pour l'application de TAN, aucun document n'est requis, sauf pour la demande en ligne pour TAN, le demandeur doit soumettre l'accusé de réception signé. Pour demander un TIN, le demandeur doit présenter une preuve d'inscription, la possession d'un PAN et une preuve d'identité du propriétaire. Cependant, ces exigences peuvent changer en fonction de l'état dans lequel l'entité a fait une demande.

Coût de la demande

La demande de PAN en Inde est divisée en deux catégories. Le premier est si l'adresse de communication est située dans le pays et l'autre est si l'adresse de communication est en dehors de l'Inde. Ceux-ci sont chargés Rs. 107 et Rs. 989 respectivement. Pour l'application de TAN, il en coûtera au demandeur Rs. 55, et ils seront également tenus de payer la taxe de service. Le coût d'application du TIN varie également en fonction de l'état dans lequel l'application est effectuée.

Tableau 1: Résumé des différences entre PAN, TAN et TIN.