Différence entre IAS 16 et IAS 40 | IAS 16 vs IAS 40

Différence clé - IAS 16 vs IAS 40

Toutes les sociétés investissent dans des actifs non courants. La comptabilisation de ces actifs non courants est soumise à un certain nombre de protocoles dans lesquels la réévaluation, la dépréciation et la cession de ces actifs sont également prises en compte. IAS 16 - Immobilisations corporelles et IAS 40 - Immeubles de placement sont de nature très similaire et partagent certaines lignes directrices communes. L'IAS 16 est consacrée au traitement des actifs non courants utilisés pour les activités commerciales alors que la norme IAS 40 concerne principalement les actifs non courants destinés à la location, la plus-value du capital ou les deux. Il s'agit de la différence clé entre IAS 16 et IAS 40.

TABLE DES MATIÈRES

1. Vue d'ensemble et différence clé

2. Qu'est-ce que l'IAS 16

3. Qu'est-ce que l'IAS 40

4. Comparaison côte à côte - IAS 16 vs IAS 40

5. Résumé

Qu'est-ce que l'IAS 16 - Immobilisations corporelles?

IAS 16 régit le traitement comptable des actifs non courants à long terme tels que les immobilisations corporelles. Les actifs devraient être initialement comptabilisés au coût, et la reconnaissance subséquente peut être effectuée en utilisant le coût ou le montant réévalué. La réévaluation des actifs fait également référence à leur évaluation à la «juste valeur» (prix auquel un actif doit être acheté et vendu dans les conditions générales du marché). La norme exclut un certain type d'actifs qui nécessitent des traitements comptables différents selon d'autres normes, comme indiqué ci-dessous.

Actifs non courants détenus en vue de la vente et activités abandonnées- Actifs biologiques liés à l'activité agricole comptabilisés selon IAS 41 Agriculture

- Exploration et actifs d'évaluation comptabilisés conformément à IFRS 6 Exploration et évaluation des ressources minérales

- Comptabilisation de l'actif au coût

Comptabilisation de l'actif à la juste valeur

Les actifs non courants augmentent de valeur avec le temps en raison de la demande, donc après un certain temps, leur valeur peut être significativement différente du prix auquel ils ont été acquis. Ainsi, certaines entreprises enregistrent cette augmentation de valeur en réévaluant les actifs, ce que l'on appelle les «excédents de réévaluation». Ceci est enregistré dans la section capitaux propres du bilan.

Dépréciation

Les actifs non courants doivent être dépréciés pour refléter la baisse de leur durée de vie économique.Il existe un certain nombre de méthodes disponibles pour allouer la dépréciation, la méthode linéaire et la méthode de réduction des soldes étant les plus utilisées. La politique de dépréciation devrait être révisée au moins une fois par an et, si la structure de la consommation des avantages a changé, la politique devrait être modifiée prospectivement en tant que changement d'estimation.

Cession

A la fin de la vie économique, les actifs non courants sont cédés, ce qui se traduit par un gain ou une perte. Si l'actif pouvait être vendu à un prix supérieur à la valeur nette comptable (coût moins amortissement cumulé), il s'agit d'un gain sur cession et vice versa.

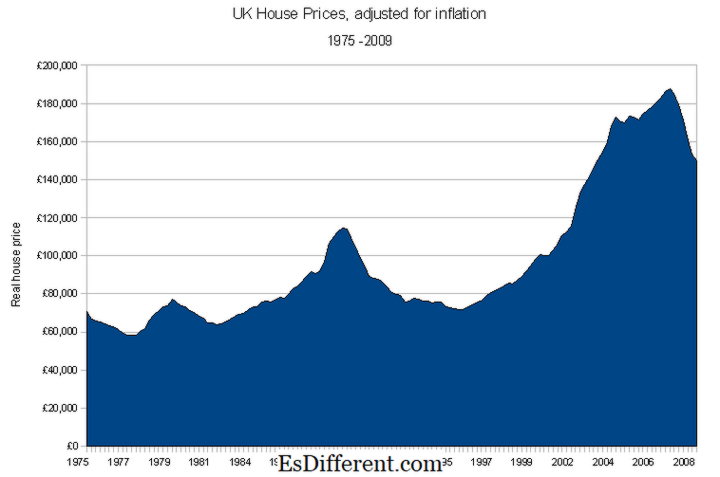

Figure_1: Hausse des prix de l'immobilier

Qu'est-ce que l'IAS 40 - Immeubles de placement?

Cette norme présente les principes comptables applicables à la comptabilisation et au traitement des biens détenus dans l'intention de gagner des loyers et une plus-value du capital, ou pour les deux. À l'instar d'IAS 16, la comptabilisation initiale du bien dans le bilan devrait être effectuée au coût et l'évaluation subséquente continuera d'être effectuée en fonction du coût ou de la juste valeur.

La mesure de la juste valeur ne peut être effectuée avec une précision totale. Cependant, les prix actuels du marché d'une propriété similaire peuvent être pris en compte dans l'estimation de la juste valeur. Si la société ne peut pas obtenir une juste valeur raisonnable, l'immeuble de placement doit être évalué selon le modèle de coût d'IAS 16, en supposant que la valeur de revente de la propriété est nulle. IAS 16 sera également utilisé pour disposer de la propriété. En 2008, le champ d'application d'IAS 40 a été élargi afin d'inclure les immeubles en construction ou en développement pour utilisation future à titre d'immeubles de placement; qui était auparavant régi par IAS 16.

Quelle est la différence entre IAS 16 et IAS 40?

- diff Article Moyen avant Tableau ->

IAS 16 vs IAS 40

IAS 16 valorise les actifs non courants utilisés pour l'activité. |

|

| IAS value des actifs loués et / ou détenus pour plus-value du capital. | Les biens en construction ou en développement pour utilisation future |

| Les biens en construction ou en développement pour utilisation future étaient précédemment régis par la norme IAS 16 | |

| - IAS 16 vs IAS 40 | Bien qu'il existe une différence entre IAS 16 et IAS 40, il convient de noter que ces deux normes se complètent souvent et partagent certains traitements comptables tels que la comptabilisation ultérieure de la valeur de l'actif, l'amortissement et disposition. Pour distinguer sur quelle norme utiliser dépend si l'actif est utilisé pour mener une opération commerciale habituelle ou comme un moyen de générer un revenu d'investissement. |

Référence:

1. "IAS Plus. "IAS 16 - Immobilisations corporelles. N. p., n. ré. Web. 08 févr. 2017.

2. "IAS Plus. "IAS 40 - Immeubles de placement. N. p., n. ré. Web. 08 févr. 2017.

3. "Vue d'ensemble de la dépréciation - outils de comptabilité. Outils de comptabilité. N. p., n. ré. Web. 09 févr. 2017.

4. "Résumé d'IAS 40 Investment Property. "IFRSbox. N. p., 21 octobre 2016. Web.09 févr. 2017.

Courtoisie d'image:

1. "Les prix de l'immobilier au Royaume-Uni ajustés pour l'inflation" Par Goose - Propre travail (Public Domain) via Commons Wikimedia